前言

很多刚入币圈的小白觉得币圈就只有二级市场,打土狗。这也倒在了很多人都不知道defi项目究竟怎么玩。看着链上那么多项目也不知道是做什么的。今天我们就就接着sui链来一次实战教学。教大家如何玩转defi协议。

首先为什么我们选择sui链呢。最最最重要的一个原因就是。sui基金会每年都会对sui生态上的一些项目进行补贴。这也导致了sui链上的defi协议收入是远远高于其他公链的。而且sui代币的价格相对来比较稳定,这样让sui链有着非常多的玩家。

简单玩法

Scallop

先介绍一下我们的scallop项目。Scallop是Sui区块链上首个一体化DeFi协议,集借贷、稳定币、DEX功能于一身。根据DefiLlama数据,截至2024年7月,其TVL已达5.8亿美元,占据Sui生态DeFi市场份额的32%,是当前Sui链上增长最快的金融协议。

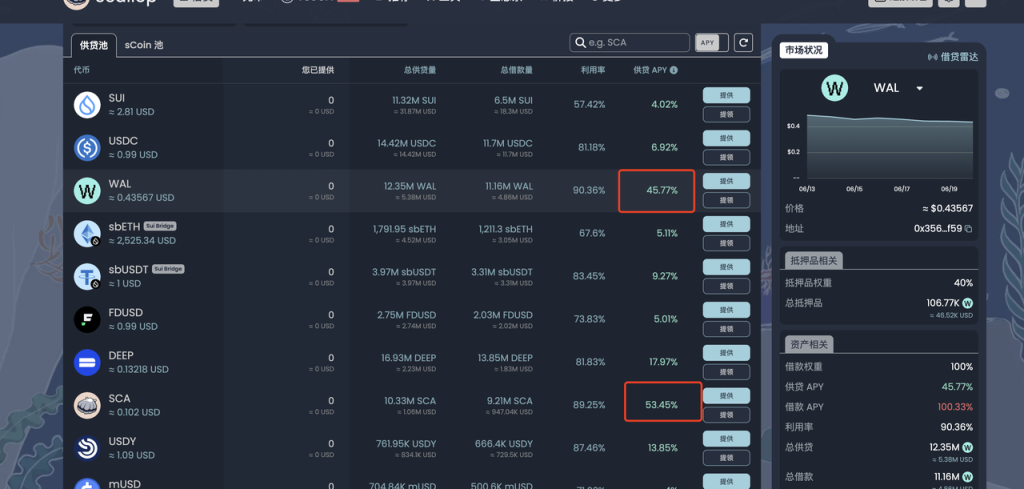

我们进入scallop的主页就能够看到。有一些代币APY是非常高,可以达到50%多。这个收益对于大部分人来说已经是非常高的了。

然后需要注意的是。因为我们是通过购买相应代币来进行质押,所有我们会需要承担代币价格下跌的风险。也有可能一年内代币跌幅的损失会超过质押的收益率。

当然,我们可以在scallop看到,这个借贷的利用率还是比较高的,像sca代币和wal代币很多defi的老手都是拿去二次贷款。总体来说币价并不会有很夸张的跌幅。也有很大的概率会是你质押的代币也有非常不错的收益,然后整体收益是一个叠加的状态。

Navi protocol

NAVI Protocol是Sui区块链上TVL最高(3.82亿美元)的借贷协议,占据Sui借贷市场61%的份额。与简单复制以太坊借贷协议不同,NAVI创新性地将循环借贷与动态利率模型结合,打造出适应高频交易环境的DeFi 2.0解决方案。

Navi 和scallop相比,有一个最突出的优势就是可以进行循环贷

什么是循环借贷?:

我们举个简单的例子

- 存入SUI作为抵押品(最低抵押率125%)

- 再从池子中通过质押物借出来sui

- 再把借到的sui作为抵押物质押到池子里面

循环贷有什么好处?

我们从截图中可以看到再navi中sui的质押年化收益是4.8多,然后借贷的利率就是1.7.中间就存在了3个点的利差。

目前navi单币借贷的金额是抵押物的70%。

如果你质押了100刀的sui。按照当前的收益率,一共可以获取

100*4.8%+(100*0.7)*(4.8%-1.7%)+(100*0.7*0.7)*(4.8%-1.7%) = 108.48

总体算下来也有8%的年化收益。虽然比不上上面scallop的质押收益高。但是胜在比较稳定。同样还没有算上sui代币的价格波动。

进阶玩法

你以为sui链上的defi玩法就只有这些东西?那你就大错特错了。通过一些组合,你甚至可以获取到更高的收益。只不过当中需要承担更多的风险

以上的scallop为例子

- 存入scallop 放贷赚取收益达45%

- 你拿到房贷后会获取的swal

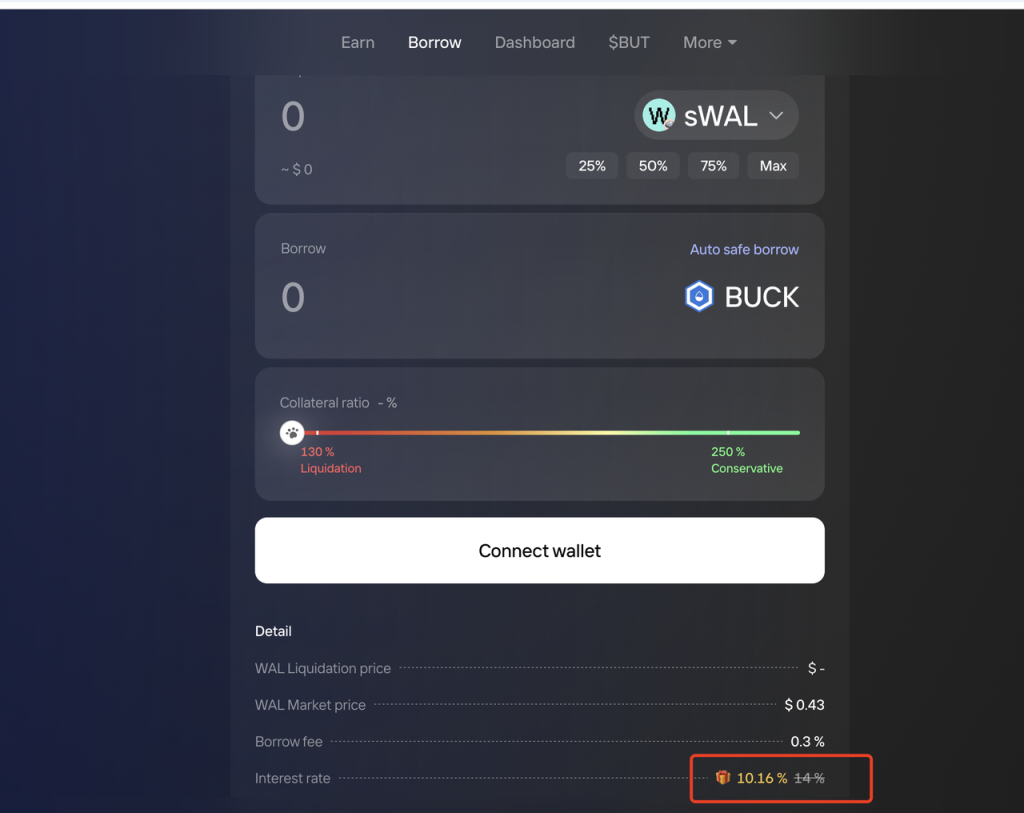

- Swal放在bucket 做抵押品,借貸利息固定 13%(目前有借貸激励)

- 获取到稳定币buck,买回等量的WAL

- 再次质押WAL获取

ok,你现在就已经完成了两次的借贷,这样计算你的年化收益是不是有增加了不少。这个就算是另一种循环贷,只不过风险更加的高一点

注意:因为这里有一个swal换算成稳定币buck的过程,如果币价波动过大的话,需要注意你的清算价格。

总结

看完上面的玩法,是不是又发现了新世界。sui链上的defi玩法相较于其他的公链来说会丰富很多。能够组合出来很多比较高的收益,同时也代表着有高的风险,或者通过其他的方式来进行风险对冲。

CPBOX后续会更新在sui链的更多玩法。为了方便大家后续会更新sui批量swap的功能。同样如果大家对launch token感兴趣,可以选择CPBOX发币。

感谢各位用户对CPBOX的信任与支持

如果你在使用Sui批量转账功能或者其他功能时,遇到问题

可以通过主页 https://www.cpbox.io/cn/ 最下方的联系方式来找到我们